Beberapa waktu yang lalu, telah diterbitkan Peraturan Direktur Jenderal Pajak No. PER-16/PJ/2016, Peraturan Menteri Keuangan No. 101/PMK.010/2016 dan No. 102/PMK.010/2016 mengenai Penyesuaian Besarnya Penghasilan Tidak Kena Pajak (PTKP) yang berlaku untuk tahun pajak 2016. Untuk itu, di artikel ini, akan dijelaskan bagaimana??perhitungan pph 21.

Baca juga :??Peraturan PTKP Terbaru

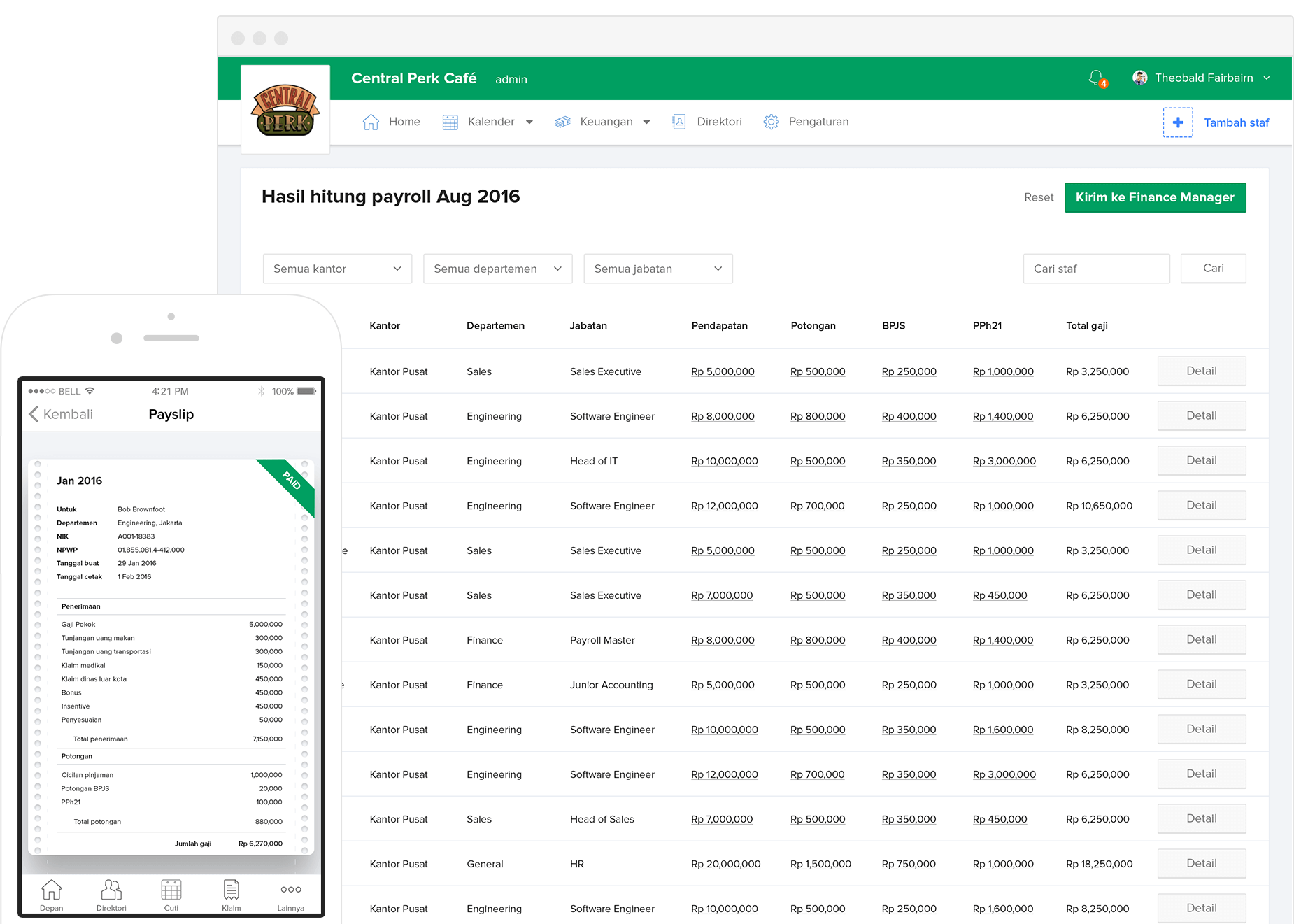

Tampilan Sleekr untuk payroll gaji yang terintegrasi, memudahkan perhitungan PPh 21

Bagaimanakah Cara Perhitungan PPh21 Terbaru ?

-

Perhitungan PPh 21 Terbaru

Perhitungan PPh 21 terbaru sebenarnya disesuaikan dengan tarif Penghasilan Tidak Kena Pajak (PTKP) terakhir yang diterapkan oleh DJP. Sedangkan, rincian PTKP terbaru yang tercantum pada Peraturan Direktur Jenderal Pajak Nomor PER-32/PJ/2015 adalah sebagai berikut:

-

- Rp 54.000.000,- per tahun atau setara dengan Rp 4.500.000 per bulan untuk wajib pajak orang pribadi;

- Rp 4.500.000,- per tahun atau setara dengan Rp 375.000,- per bulan tambahan untuk wajib pajak yang kawin (tanpa tanggungan);

- Rp 4.500.000,- per tahun atau setara dengan Rp 375.000,- per bulan tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus atau anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 (orang) untuk setiap keluarga.

Cara perhitungan pajak??PPh 21 pun mengalami perubahan akibat penyesuaian tarif tersebut.

-

-

Contoh Penghitungan PPh 21 Karyawan Tetap

Sebagai gambaran untuk memudahkan Anda serta langkah-langkah memasukkan nominal tarif, berikut ini adalah contoh kasus yang dapat Anda simak.

Lily merupakan salah satu karyawan di perusahaan swasta. Status Lily saat ini sudah menikah dan punya dua orang anak. Suami Lily juga bekerja sebagai karyawan swasta. Gaji pokok Lily adalah sebesar 6 juta rupiah per bulannya. Perusahaan tempat Lily bekerja menanggung pensiun dan BPJS Kesehatan yang dihitung 1% dari perhitungan gaji karyawan.

Selain itu, ada juga jaminan hari tua (JHT) setiap bulannya sebesar 3,7% dari gaji, sedangkan Lily juga membayar iuran JHT sebesar 2% dari gaji. Premi Jaminan Kecelakan Kerja (JKK) dan Jaminan Kematian (JK) dibayar oleh perusahaan dengan masing-masing sebesar 1% dan 0,3% dari gaji.

Pemasukan Lily tersebut belum termasuk tunjangan lembur sebesar Rp 2.000.000,- pada bulan Agustus 2016.

Dengan rincian di atas, maka penghitungan PPh 21 yang harus dibayarkan oleh Lily pada bulan Oktober 2016 adalah sebagai berikut:

Gaji 6.000.000,- (i) Tunjangan: lembur 2.000.000,- (ii) Premi Jaminan Kecelakaan Kerja (JKK) 0,24% 14.400,- (iii) Premi Jaminan Kematian 0.3% 32.400,- Penghasilan Bruto 8.032.400,- Pengurangan: 1. Biaya jabatan: 5% x 8.032.400,- = 401.620,- 2. Iuran Jaminan Hari Tua (JHT): 2% x 8.032.400,- = 120.000,- 3. (iv) Iuran Pensiun (1%) (bila ada) = 60.000,- Penghasilan neto sebulan 7.450.780,- (v) Penghasilan neto setahun 89.409.360,- (vi) Penghasilan Tidak Kena Pajak (PTKP 2016) (TK/0) untuk WP sendiri: 54.000.000,- Penghasilan kena pajak setahun 35.409.360,- (vii) Pembulatan 35.409.360,- PPh Terutang 5% x 35.409.360,- 1.770.450,- PPh Pasal 21 bulan Oktober = 1.770.450,-/12 147.538,- Demikian rincian perhitungan untuk mendapatkan angka pajak yang harus dibayarkan. Jangan biarkan ketidaktahuan akan berimbas pada kerancuan dan gagal membayar pajak yang berguna bagi pembangunan bangsa.

Perhitungan PPh 21 (Pajak Penghasilan Pasal 21) Berdasarkan PTKP 2016 (Source : Google)

Kini perhitungan pajak pph21 tidak perlu repot diurusi oleh bagian HR. dapat menghitungkan pajak penghasilan karyawan secara cepat dan akurat. Daftar sekarang dan dapatkan Software HR Andalan yang Dicintai Karyawan. !